キャッシュを貯める方法!

増えた収入を手元にどう残すか?

業種の選択→オンラインビジネスにとにかく集中するべし!

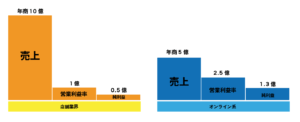

店舗業界(飲食・アパレルなど)は年商10億といってもアパレルや飲食の営業利益率は10%あれば良い方。店舗や人、食材や商品などコストがかかるので営業利益は1億円だったりする。そこから法人税など引かれると純利益は0.5億円程度しか残らない。

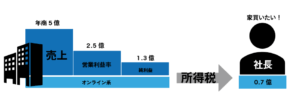

オンライン系ビジネスはサーバー代くらいで販管費があまりかからない。年商5億だとしても純利益は1.3億円程度残る。

事業場所の選択→一番利益がの残る場所を選択すること(物理的な場所の選択)

日本でやっていると手元に残るお金が少ない…

日本にこだわる必要はないので、海外でできるビジネスであれば絶対に海外で行うべき!

税金が少ない上に、キャプタルゲイン税が「ない」香港やシンガポールは魅力的!

海外って全然違う…

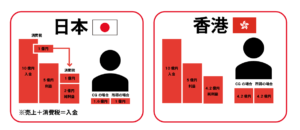

税金だらけの日本!

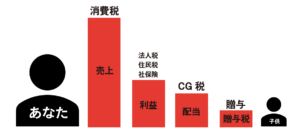

さらに、日本は全てのものに税金がかかってくる国なので・・・

あなたが子供のためにお金を残そうとする。

売上に消費税がかかる

利益に対して法人税・住民税がかかり、社会保険もある

キャプタルゲイン税がかかり

亡くなったら家族には贈与税がかかる

香港の場合は一度払ったお金については二重課税はされない!

日本と香港の違い!

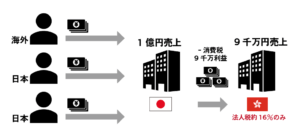

日本に利益を残さなければ良いのでは!?と思うが、日本法人で受けた売り上げを海外関係会社へ外注。

11億円売り上げがたまったら利益が9千万円残る。9千万円を香港に振り込むと法人税16.5%だと思うところですが、これではダメ。

11億円売り上げがたまったら利益が9千万円残る。9千万円を香港に振り込むと法人税16.5%だと思うところですが、これではダメ。

❶移転価格税制

関係会社へ外注する際に相場的にみて適正な価格なのかどうか

何に対して振り込んだのか?

その相場は適当なのか?

これでだいたい引っかかってしまう。

❷業務の実態

コールセンター

工場の運営

システム関係(オフショア開発)

その他

本当にオフィスがあって、実際に働いているのか?

これらを考えるとなかなか利益を海外に逃すことは難しいが…

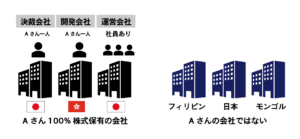

バーチャルスキーム

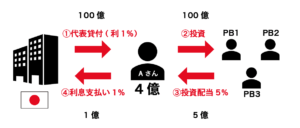

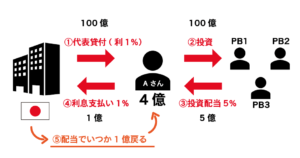

Aさんのスキームの一例を紹介。

右側の青い会社はAさんの会社ではない。

いくつも会社持ってる人いるけど裏事情があったのね。

移転価格税制

お客様が日本にお金を支払い、香港に業務委託とすると移転価格税制の指摘リスクがある。

香港が開発しているシステムに、預かり金として日本の会社に支払う。(支払うのはシステム開発会社)香港の売り上げは海外の売り上げになるので、国税庁は管轄できない。(国際調査はある)

消費税

リバースチャージ・・・海外の会社は消費税納税は売り手が対象じゃない!

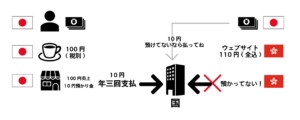

消費税のしくみ

日本で100円のコーヒーを買いました→支払いは消費税込みで110円になる

100円の売上と10円の預かり金があり、お店は10円を預かっている状態。

年に3回預かった10円を国に納める手続きがある。

PCで110円の音楽を香港のサイトで買いました。

この時点で香港の会社は日本で買ったものに税を預かることはできないので、香港の会社は国に税金を払う必要はない。

日本で110円の音楽を購入した人が、10円分を国に払わなければならないことになる。

これをリバースチャージと言い、売り手ではなく買い手に納税義務がある。

確かにそうだわ。消費税のしくみわかった!

業務の実態

香港・日本のどちらの会社もAさん一人なので業務の実態は実質的にどっちで働いているのか?それが実態となる。

利益は貯めたままではなく、

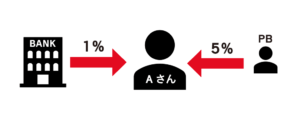

①代表貸付として処理することで所得にはならない。香港でたまった利益を会社が代表貸付(利1%)

②借りた100億円をそのままプライベートバンカーに横流しする。

③投資の配当で5%程度もらう(100億が毎月5%生み出す)

④利息1%を払い、Aさんには4億円が残る。

そして・・・

⑤配当でいつか1億が戻る

さらには100億円の投資を担保にして銀行から借り入れができる。

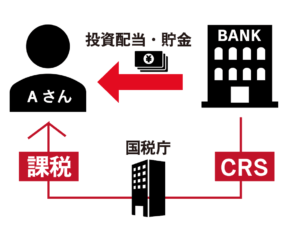

しかし国外での所得でも、日本に居住地があれば課税対象になっていると課税義務がある。

CRS…common reporting standard(国税庁にレポーティングする世界基準がある)

個人の所得が課税対象となるのは生活の拠点がどこにあるかが重要となる。

生活の拠点(国税庁確認済み)

1.海外に年間183日以上いるか

→滞在している

2.家族や住居が日本にあるか

→家族も海外にいる

3.資産の割合が海外の方が多いか

→海外が多い

4.海外にいるべき理由が定かであるか

→海外出向命令がでている

5.行政に海外居住者として申請

→住民票などは海外

しかし、生活の本拠かどうかは「客観的事実によって判定する」ことになる。

明確な基準がない国外資産の調査乗出

・・・なので、海外の所得を全て財団にしている!

財団では資金の活動用途が広められ更にどの国でも個人所得にならないため非課税となる。

ちょー難しいけどなんとか理解したよ・・・レベル高・・・

コメント